количественных масштабов, достигнутых частным имуществом.

Наше дальнейшее исследование мы должны вести исходя из этого ключевого факта, поскольку даже несмотря на то, что имущественная политика государства в этих странах никогда не доходила до таких крайностей, она все же неоднократно воздействовала на накопление частных капиталов, причем воздействие это было разнонаправленным.

Государство иногда было склонно увеличивать объем частного имущества (особенно в Великобритании посредством накапливания большого государственного долга в XVIII и XIX веках или во Франции при Старом режиме или в Прекрасную эпоху), а в других случаях, напротив, снижать их вес (особенно во Франции посредством аннулирования государственного долга и формирования значительного государственного сектора после Второй мировой войны и, в меньшей степени, в Великобритании в ту же эпоху). В начале XXI века обе страны — как, впрочем, и прочие богатые страны — явно придерживаются первого направления. Но исторический опыт показывает, что все это может меняться довольно быстро. Поэтому будет полезно изучить повороты, имевшие место в прошлом, прежде всего в Великобритании и во Франции, чья история в этой области была особенно богатой и бурной.

График 3.3

Государственное богатство в Великобритании в 1700–2010 годах.

ордината: Государственные активы и пассивы (в % к национальному доходу).

Примечание. В 1950 году государственный долг Великобритании превышал два года национального дохода (тогда как активы равнялись всего одному году).

Источники: piketty.pse.ens.fr/capital21с.

График 3.4

Государственное богатство во Франции в 1700–2010 годах.

ордината: Государственные активы и пассивы (в % к национальному доходу).

Примечание. В 1780 году, равно как и в 1880 году и в 2000–2010 годах, государственный долг Франции составлял один год национального дохода.

Источники: piketty.pse.ens.fr/capital21c.

График 3.5

Частный и государственный капитал в Великобритании в 1700–2010 годах.

ордината: Национальный, частный и государственный капитал (в % к национальному доходу).

Примечание. В 1780 году частный капитал составлял восемь лет национального дохода (тогда как национальный капитал равнялся семи годам).

Источники: piketty.pse.ens.fr/capital21c.

График 3.6

Частный и государственный капитал во Франции в 1700–2010 годах.

ордината: Национальный, частный и государственный капитал (в % к национальному доходу).

Примечание. В 1950 году государственный напитал равнялся одному году национального дохода, а частный напитал — двум годам.

Источники: piketty.pse.ens.fr/capital21c.

Великобритания: государственный долг и усиление частного капитала

Начнем с Великобритании. Дважды — по завершении наполеоновских войн и по окончании Второй мировой войны — британский государственный долг достигал очень высокого уровня: порядка 200 % ВВП или даже несколько больше. Интересно, что, с одной стороны, государственный долг Великобритании долгое время был очень большим, но, с другой стороны, она никогда не объявляла дефолта. Впрочем, одно объясняет другое, ведь если дефолт не объявляется ни в прямой форме, т. е. в виде отказа от уплаты долгов, ни в косвенной, т. е. посредством массовой инфляции, то на выплату такого крупного государственного долга уходит очень много времени.

В этом отношении британский государственный долг в XIX веке является хрестоматийным примером. Вернемся немного назад. В течение XVIII века, еще до войны Соединенных Штатов за независимость, Великобритания накопила крупный государственный долг, равно как и Французское королевство. Обе монархии часто вели войны между собой и с другими европейскими державами, однако их налоговых поступлений не хватало для финансирования расходов, вследствие чего государственный долг быстро увеличивался. В обеих странах долг составлял порядка 50 % от национального дохода в 1700-1720-е годы и около 100 % в 1760-1770-е годы.

Неспособность французской монархии модернизировать свою фискальную систему и положить конец налоговым привилегиям знати хорошо известна, равно как и революционное решение этой проблемы: в 1789 году были созваны Генеральные штаты, в 1790–1791 годах была создана новая фискальная система (ее важными элементами стали земельный налог, который должны были выплачивать все земельные собственники, и права наследования, распространявшиеся на все имущества), а в 1797 году произошло «банкротство двух третей» (которое на самом деле было намного более масштабным, учитывая инфляцию, последовавшую после введения ассигнатов), позволившее рассчитаться с долгами Старого режима[115]. Благодаря этому к началу XIX века французский государственный долг сократился до очень низкого уровня (менее 20 % национального дохода в 1815 году).

Великобритания пошла по совершенно иному пути. Для финансирования войны с Соединенными Штатами, объявившими независимость, и особенно многочисленных войн с Францией в революционную и наполеоновскую эпоху британская монархия брала в долг неограниченные суммы. Государственный долг вырос со 100 % национального дохода в начале 1770-х годов до почти 200 % в 1810-е годы, т. е. в 10 раз превысил долг Франции в те же годы. Для того чтобы постепенно сократить эту задолженность до менее чем 30 % национального дохода в начале 1910-х годов, Великобритании потребовалось в течение целого столетия сводить бюджет с профицитом (см. график 3.3).

Какие уроки можно извлечь из этого исторического опыта? Прежде всего не вызывает сомнений, что сильная задолженность государства увеличила вес частного имущества в британском обществе. Англичане, располагавшие средствами, одалживали государству требуемые суммы, что не приводило к существенному сокращению частных инвестиций: очень сильный рост государственной задолженности в 1770-1810-х годах финансировался в основном за счет соответствующего увеличения частных сбережений (что, бесспорно, является свидетельством благосостояния имущих классов Великобритании в те годы и привлекательности предлагаемых вложений), в результате чего национальный капитал стабильно держался на уровне семи лет национального дохода в течение всего этого периода, тогда как частное богатство выросло до более чем восьми лет национального дохода к 1810-м годам, а государственное имущество стремилось ко все более отрицательным значениям (см. график 3.5).

Поэтому нет ничего удивительного в том, что в романах Джейн Остин имущество присутствует повсюду: к обычным землевладельцам примыкают многочисленные обладатели облигаций государственного долга (по большей части ими были одни и те же люди, если верить литературным произведениям и историческим источникам), что в совокупности обеспечивает чрезвычайно высокий уровень частного имущества. Государственная рента, соединяясь с земельной, достигает вершин, невиданных прежде в истории.

Столь же очевидно, что сильная задолженность государства в целом отвечала интересам заемщиков и их потомков — по крайней мере по сравнению с ситуацией, в которой британская монархия финансировала бы свои расходы, заставляя их платить налоги. С точки зрения тех, кто располагает средствами, разумеется, намного интереснее одолжить государству определенную сумму (и затем получать с нее проценты в течение десятилетий), чем заплатить ее в виде налогов (и ничего не получить взамен). Кроме того, тот факт, что благодаря своему дефициту государство способствует росту общего спроса на капитал, лишь увеличивая доходность капитала, что еще больше отвечает интересам тех, кто обеспечивает предложение капитала и чье благосостояние зависит от его доходности.

Ключевой факт — и основное различие с XX веком — состоит в том, что цена возвращения государственного долга в XIX веке была высокой: инфляция была почти нулевой с 1815 по 1914 год, а процентная ставка по государственным облигациям была очень существенной (как правило, около 4–5 %) и заметно выше, чем темпы роста. В этих условиях государственный долг мог быть прекрасным вложением для владельцев состояний и их наследников.

Для большей конкретики представим себе правительство, которое ежегодно сводит бюджет с дефицитом в 5 % от ВВП на протяжении 20 лет, например для того, чтобы выплачивать солидное жалование военным с 1795 по 1815 год, но при этом не повышает на столько же налоги. Через 20 лет дополнительный государственный долг составит 100 % ВВП. Предположим, что правительство не хочет возмещать основную сумму долга и довольствуется тем, что ежегодно погашает проценты. Тогда, если ставка равна 5 %, то правительство каждый год будет должно выплачивать 5 % ВВП владельцам этого дополнительного государственного долга до скончания века.

Грубо говоря, именно это и происходило в Великобритании в XIX веке. На протяжении целого столетия, с 1815 по 1914 год, британский бюджет систематически сводился с большим первичным профицитом, т. е. собранные налоги превышали расходы на сумму, равнявшуюся нескольким процентным пунктам ВВП и превосходившую, например, все расходы на образование в течение всего этого периода. Этот профицит позволял лишь финансировать проценты, выплачиваемые владельцам государственной ренты, не погашая при этом основную сумму долга: номинальный государственный долг Великобритании стабильно оставался на уровне одного миллиарда фунтов стерлингов на протяжении всего этого периода. Лишь рост внутреннего производства и национального дохода Великобритании (около 2,5 % в год между 1815 и 1914 годами) дал возможность за столетие сильно сократить государственную задолженность, выраженную в процентах к национальному доходу[116].

Кому выгоден государственный долг?

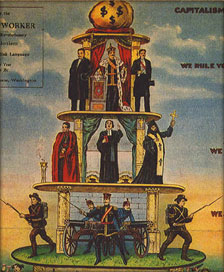

Этот исторический опыт имеет фундаментальное значение по многим причинам. Прежде всего он позволяет понять, почему социалисты XIX века начиная с Карла Маркса столь недоверчиво относились к государственному долгу, который они считали — и не без оснований — инструментом, способствовавшим накоплению частного капитала.

Кроме того, в эту эпоху выплаты по государственному долгу были высокими не только в Великобритании, но и во всех прочих странах, особенно во Франции. Революционное банкротство 1797 года больше не повторялось, а рантье из романов Бальзака беспокоились по поводу принадлежавших им государственных облигаций не больше, чем герои произведений Джейн Остин. Действительно, в период с 1815 по 1914 год инфляция во Франции была такой же низкой, как на туманном Альбионе, а проценты по государственному долгу всегда выплачивались в звонкой монете. Во Франции, как и в Великобритании, государственная рента была очень надежным вложением на протяжении всего XIX века и способствовала укреплению значения частного имущества и благосостояния его обладателей. Что касается объема французского государственного долга, который был очень небольшим в 1815 году, то в последующие десятилетия он стал быстро расти, особенно в период конституционных монархий (1815–1848 годы).

Французское государство влезло в большие долги в 1815–1816 годах для того, чтобы профинансировать выплаты оккупационным войскам, затем в 1825 году для того, чтобы выплатить знаменитый «эмигрантский миллиард» аристократам, высланным из страны во время Французской революции (в качестве возмещения — частичного — за распродажу земель, осуществленную в их отсутствие). В целом государственный долг вырос более чем на 30 % национального дохода. В эпоху Второй империи финансовые интересы обслуживались хорошо. В своих гневных статьях 1849–1850 годов, посвященных классовой борьбе во Франции, Маркс возмущался тем, что новый министр финансов Луи-Наполеона Бонапарта Ашиль Фульд, представитель банкиров и высоких финансовых кругов, без колебаний решил увеличить налоги на напитки для того, чтобы расплатиться с рантье. Затем по завершении франко-прусской войны 1870–1871 годов французское государство было вынуждено вновь набрать долгов перед собственным населением для выплаты контрибуции Германии на сумму, равную приблизительно 30 % национального дохода[117]. Наконец, в период с 1880 по 1914 год государственный долг во Франции составлял около 70–80 % национального дохода и был выше британского, не достигавшего и 50 %. Во французских романах Прекрасной эпохи часто упоминается государственная рента. Ежегодно государство направляло на